Bookbuilding dimulai, Multi Spunindo Jaya bidik Rp308,82 miliar pada IPO

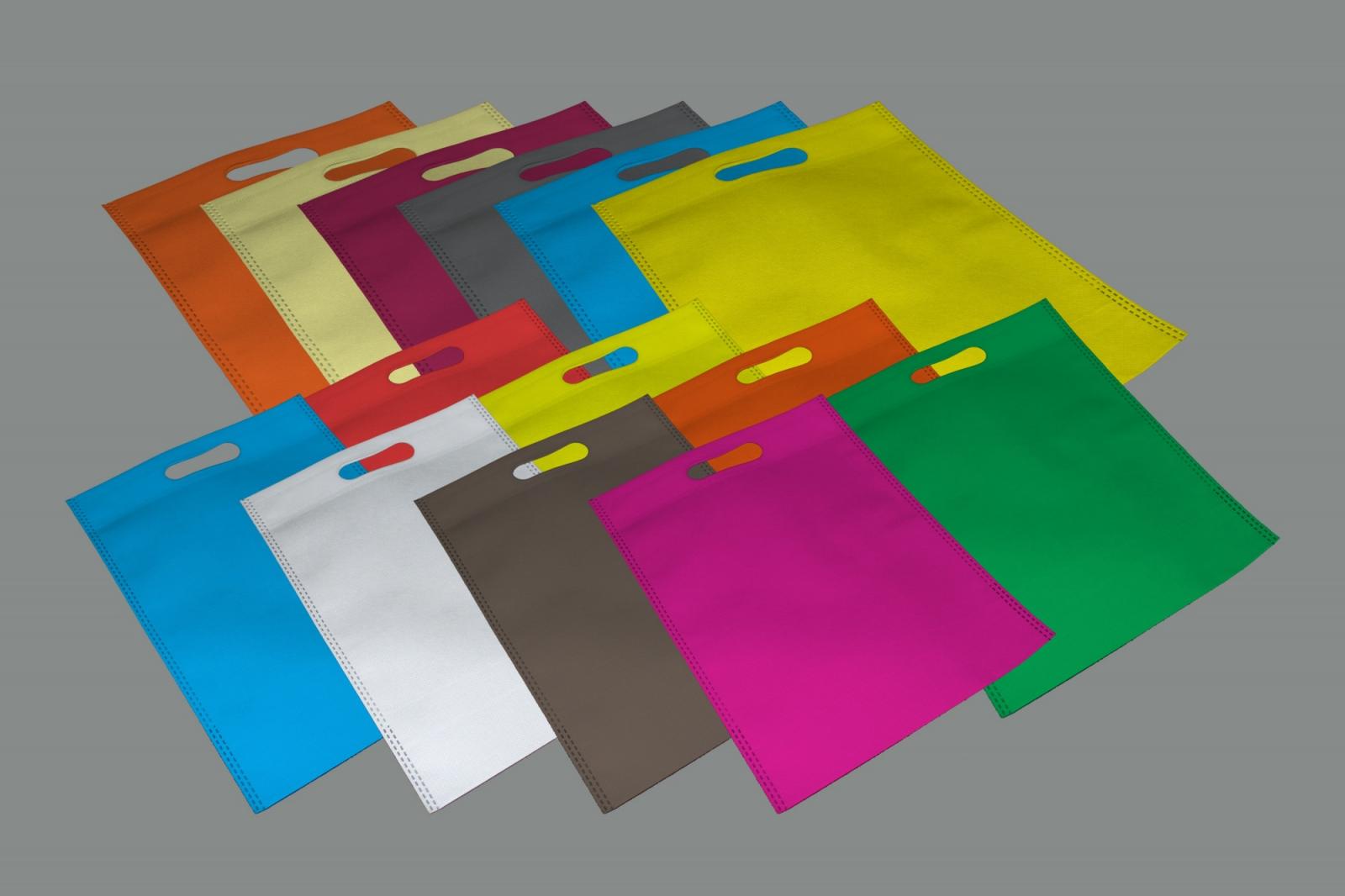

JAKARTA. PT Multi Spunindo Jaya Tbk (MSJA), produsen kain non-woven, mempersiapkan debutnya di Bursa Efek Indonesia (BEI) dengan melepas sekitar 882,35 juta saham. Perusahaan telah memulai tahapan bookbuilding-nya dari hari ini (18/12) hingga 21 Desember 2023.

Manajemen setuju untuk menerbitkan 882,35 juta saham, yang setara dengan 15% dari modal setelah IPO, bernilai Rp100 per saham. Perseroan disebutkan akan menawarkan saham tersebut dalam rentang harga Rp250-350 tiap lembar.

Maka, MSJA diperkirakan akan meraup paling banyak Rp308,82 miliar pada akhir aksi korporasi ini.

Menurut prospektus yang dirilis, MSJA berencana menggunakan 40% dana IPO sebagai belanja modal (capex). Capex ini akan membiayai lini produksi SAP Sheet baru, termasuk membangun pabrik dan membeli mesin, pada akhir 2024.

MSJA kini memiliki 13 lini produksi untuk berbagai produksi dalam sebuah pabrik, dengan kapasitas produksi kain non-woven terpasang 54.250 MT/hari.

Kain ini kemudian akan digunakan sebagai bahan baku berbagai industri, termasuk industri medis dan hygiene, yang mewakili 60% penggunanya. Industri lain juga menggunakan produk MSJA, termasuk industri barang konsumen, property, agrikultur, migas, dan automotif, yang mewakili 40% penggunanya.

Kemudian, 30% dana IPO juga akan dialokasikan untuk membayar dan melunasi pinjaman dan fasilitas kepada PT Bank Mandiri (Persero) Tbk (BMRI) dan PT Bank UOB Indonesia. Lalu, 30% sisanya akan digunakan sebagai modal kerja.

Dengan bookbuilding yang dimulai hari ini, perseroan menargetkan untuk mendapatkan pernyataan efektif dari OJK pada 29 Desember 2023, sebelum melanjutkan ke tahap penawaran umum saham pada 3-8 Januari 2024. Kemudian, pencatatan saham diperkirakan akan berlangsung pada 10 January tahun depan. (ZH)